गौतम थापर : पीड़ित या खलनायक

न्यूज़क्लिक के लिए की गई इस जांच के पहले हिस्से में उन घटनाओं को बताया गया था, जिनके चलते गौतम थापर को CG पॉवर के चेयरमैन पद से हटना पड़ा था। लेख के दूसरे और अंतिम हिस्से में उन औद्योगिक संस्थानों और व्यक्तियों के बताया जाएगा, जो उन्हें हटाने के लिए ज़िम्मेदार हैं।

गुरुग्राम: बॉम्बे स्टॉक एक्सचेंज (BSE) और नेशनल स्टॉक एक्सचेंज (NSE) में 26 नवंबर को दर्ज की गईं नियामक पूर्तियों में CG पॉवर और इंडस्ट्रियल सॉल्यूशन लिमिटेड (पहले क्रॉम्पटन ग्रीव्स लिमिटेड) ने घोषणा करते हुए कहा कि सभी मौजूदा निदेशक- आशीष गुहा, सुधीर माथुर, रामनी निरूला, जितेंदर बालाकृष्णन, नारायण शेषाद्रि, प्रदीप माथुर, अदिति राजा और रथिन ने कंपनी और इसकी अधीनस्थ कंपनियों से इस्तीफा दे दिया है।

उनकी जगह 6 नए निदेशकों की नियुक्ति की गई, जिनसे CG पॉवर के स्वामित्व का ट्यूब इंवेस्टमेंट ऑफ इंडिया (TII) लिमिटेड के हाथ में जाने का संकेत मिलता है। TII चेन्नई स्थित मुरगप्पा समूह की एक कंपनी है। नई नियुक्तियों में वेल्लायन सुब्बिह को गैर-कार्यकारी, गैर-स्वतंत्र निदेशक और एन श्रीनिवासन को प्रबंध निदेशक के तौर पर नियुक्त किया गया। शैलेंद्र नारायण रॉय, शशिकला वरादाचारी और पी एस जयकुमार को स्वतंत्र गैर-कार्यकारी निदेशक के तौर पर नियुक्त किया गया।

CG पॉ़वर ने कहा: "स्वतंत्र गैर-कार्यकारी निदेशकों की नियुक्ति पांच साल के लिए की गई है। वहीं प्रबंध निदेशक को तीन साल के लिए नियुक्त किया गया है, इस नियुक्ति पर शेयरहोल्डर्स से सहमति ली जाएगी।"

उसी दिन भरी गई एक और रिक्ति में कंपनी ने कहा कि CG पॉवर द्वारा 550 करोड़ रुपये की कीमत के शेयर्स जारी कर TII को सौंपे गए हैं। CG पॉवर ने 1.52 करोड़ वारंट भी TII को जारी कर आवंटित किए। हर एक में 18 महीने के भीतर क्रियान्वयन का अधिकार था, इनका कुल मूल्य 152 करोड़ रुपये था।

अंतत: यह आधिकारिक हो गया: TII 700 करोड़ रुपये का निवेश कर अब CG पॉवर का अधिग्रहण कर चुकी है, जो कभी गौतम थापर के नेतृत्व में चलती थी।

इस बीच प्रवर्तन निदेशालय, सीरियस फ्रॉड इंवेस्टिगेशन ऑफिस (SFIO), बाज़ार नियामक SEBI ने CG पॉवर में हुए कथित फर्जी लेनदेन की जांच जारी रखी और बोर्ड के पूर्व सदस्यों के गैरकानूनी कामों या वित्तीय अनियमित्ताओं में दोषी होने की खोज करने की कोशिश की।

अवंथा समूह में प्रशासन कितना अच्छा था?

इस लेख के पहले हिस्से में हमने जहां छोड़ा था, उसके बाद से आगे बढ़ते हैं। थापर के करीबी एक सूत्र के मुताबिक़ 9 सवालिया लेनदेन जिनके चलते CG पॉवर का पैसा खराब हुआ, वह फर्जी लेनदेन नहीं थे। बल्कि वह लेनदेन RBI द्वारा 1 जुलाई, 2015 को जारी किए मास्टर सर्कुलर का नतीजा थे। उस मास्टर सर्कुलर में आय पहचान, संपत्ति स्पष्टीकरण, प्रूडेंशियल शर्तें और अग्रिम से जुड़े प्रावधानों पर बैंकों को दिशा-निर्देश जारी किए गए थे।

सूत्र ने आगे दावा कि अवंथा समूह की कंपनियों का 31 मार्च, 2016 तक "साफ़ रिकॉर्ड" था और सबसे ज़्यादा क्रेडिट रेंटिग में समूह की कंपनियां शामिल थीं।

उन्होंने कहा, "2016 तक CG पॉवर और अवंथा होल्डिंग लिमिटेड (AHL) के सामने बैंक कर्ज़ या पुराने बकाये से जुड़ी कोई समस्याएं नहीं आईं। मिस्टर थापर और समूह की बेहद पाक-साफ छवि थी। समूह ने सबसे बेहतर बैंकों को खुद को कर्ज़ देने, सबसे बेहतर निजी इक्विटी निवेशकों को वित्तीय मदद उपलब्ध कराने और सबसे शानदार पेशेवर क्षमता वाले लोगों को अपनी ओर आकर्षित किया। समूह ने कई सारे अधिग्रहण किए। 2008 से 2014 के बीच अवंथा समूह (जिसमें बल्लारपुर इंडस्ट्रीज़ लिमिटेड या BILT भी शामिल है) ने करीब 2 बिलियन अमेरिकी डॉलर (करीब 14,000 करोड़ रुपये) का निवेश इकट्ठा किया, इसमें तीन चौथा कर्ज़ था, बचा हुआ इक्विटी या इक्विटी आधारित प्रतिभूतियों का हिस्सा था।"

अवंथा समूह में इस तरीके के प्रशासन से हर कोई सहमति नहीं रखता। ऑउटलुक बिज़नेस द्वारा अक्टूबर, 2019 में थापर की एक विस्तृत प्रोफाइल प्रकाशित की गई, जिसमें कृष्णा गोपालन ने लिखा, "....2011 में क्रॉम्पटन ग्रीव्स के प्रशासन के तरीके पर लाल झंडा लहराया गया। यह एक प्राइवेट जेट की खरीद से जुड़ा था, जबकि उस वक़्त कंपनी अच्छे आंकड़े पेश नहीं कर रही थी। रिपोर्टों के मुताबिक़, सांस्थानिक निवेशकों ने प्रबंधकों पर एयरक्रॉफ्ट को बेचने के लिए दबाव डाला"

मैगजीन में आगे कहा गया: "टार्गेट इंवेस्टिंग के संस्थापक समीर कालरा कहते हैं, कंपनी में सबकुछ ठीक ना होने के पहले संकेत वित्तीय वर्ष 2012 में तब दिखे, जब कंपनी का कुल मुनाफ़ा सीधे 60 फ़ीसदी गर्त में चला गया।" कालरा ने बताया कि कंपनी ने ज़्यादातर अधिग्रहण उन क्षेत्रों में किए हैं, जिनमें बड़े पैमाने पर काम करने के लिए पूंजी की जरूरत पड़ती है। कालरा के मुताबिक़, "सभी अधिग्रहण वैश्विक वित्त संकट के पहले किए गए थे, जिससका मतलब हुआ कि उन अधिग्रहणों को तब किया गया, जब संबंधित कंपनी सबसे ज़्यादा राजस्व और मुनाफ़े के स्तर पर थी।"

"विदेशी व्यापार सबसे भारी हो गया। प्रतिस्पर्धा के चलते कीमतों में कमी आ रही थी और ग्राहक डिलीवरी नहीं ले रहे थे। छोटे उद्यमों (जैसे कनाडा में) को जल्दी से बेच दिया गया, जबकि अमेरिका, इंडोनेशिया और आर्थिक मंदी का सामना कर रहे यूरोप में उद्यमों का जो बड़ा हिस्सा बचा था, वह संघर्ष करता रहा।"

BILT और "अवंथा पॉ़वर एंड इंफ्रास्ट्रक्चर" में जारी वित्तीय समस्याओं ने CG पॉवर पर दबाव को बढ़ा दिया। 2006 में BILT ने सबाह फॉरेस्ट इंडस्ट्रीज़ को खरीद लिया, जो मलेशिया की सबसे बड़ी लुगदी और कागज कंपनी थी, कंपनी एशिया (जापान को छोड़कर) की दस सबसे बड़ी कागज़ कंपनियों में शामिल हो गई। अवंथा समूह के वित्त की असफ़लता का बड़ा कारण, BILT द्वारा सबाह फॉरेस्ट इंडस्ट्री के अधिग्रहण के तीन-चार साल बाद ही कागज़ की कीमत में गिरावट रही। लुगदी का ट्रांसपोर्टेशन एक बेहतर आर्थिक विकल्प नहीं था।

2009 के आखिर में अवंथा पॉवर को सूचीबद्ध कराने की योजना असफल हो गई। अवंथा पॉवर के मध्यप्रदेश के झाबुआ और छत्तीसगढ़ के कोरबा में विद्युत तापगृह प्रोजेक्ट हैं। समूह का दोनों ऊर्जा प्रोजेक्ट में करीब़ एक बिलियन अमेरिकी डॉलर (7000 करोड़ रुपये) का निवेश था, जिसका ज़्यादातर हिस्सा अवंथा होल्डिंग्स लिमिटेड की संपत्ति पर इकट्ठा किया गया था, जिसके लिए CG पॉवर और BILT के साथ-साथ थापर के निजी रियल एस्टेट बिज़नेस के शेयर्स को गारंटी के तौर पर रखा गया था। कोरबा प्लांट का स्वामित्व फिलहाल अडानी पॉवर लिमिटेड के पास है। अडानी समूह की कंपनी के पास यह प्लांट दिवालिया प्रक्रिया के ज़रिए पहुंचा है, वहीं झाबुआ का प्लांट अब भी अवंथा समूह के पास है।

रिपोर्टों के मुताबिक़, BILT की एक सहायक कंपनी BILT ग्राफिक पेपर प्रोडक्ट्स पर कोटेक महिंद्रा बैंक का करीब 218 करोड़ रुपये कर्ज़ है और कंपनी RBI के पास डिफॉल्टर के तौर पर दर्ज है। बैंक, कंपनी के खिलाफ़ अप्रैल, 2019 में दिवालिया प्रक्रिया शुरू कराने के लिए अपील भी दायर कर चुका है। BILT को देनदारों का करीब़ 6000 करोड़ रुपया चुकाना है।

नए RBI कानूनों का प्रभाव

RBI ने 2016 में जब बैंकों के लिए कर्ज़ों के पुनर्वित्तीयकरण और संपत्तियों के वर्गीकरण (बैंकों के कर्ज़) पर नियम कड़े किए, तो इससे अवंथा समूह और CG पॉवर की कर्ज़ आधारित निवेश रणनीति को करारा झटका लगा। थापर के करीबी रहे सूत्र ने हमें बताया: "कई सारे बैंक ऐसे हैं, जिन्होंने CG पॉवर और अवंथा समूह को कर्ज़ दिया है। नए RBI कानूनों के हिसाब से अगर किसी समूह में किसी कंपनी की संपत्तियों को "नॉन-परफॉ़र्मिंग" मान लिया जाता है, तो बैंकों को ना केवल समूह की दूसरी कंपनियों को कर्ज़ देने पर रोक है, बल्कि इन दूसरी कंपनियों को जो कर्ज़ दिया है, उसे भी वसूलने की जरूरत है।"

1 जुलाई, 2015 को जारी किए गए RBI के "मास्टर सर्कुलर ऑन एक्सपोज़र नॉर्म्स" का एक हिस्सा कहता है: "समूह की अवधारणा और कर्ज के लिए किसी खास औद्योगिक समूह से आने वाले पक्षों की पहचान का काम बैंकों या वित्तीय संस्थानों के भरोसे छोड़ दिया गया है। कर्ज लेने वाली ईकाई जिस समूह से आती है, उससे संबंधित फ़ैसला बैंक उस जानकारी के आधार पर ले सकते हैं, जो उनके खुद के पास उपलब्ध है, दिशा-निर्देश सामान्य प्रबंधन और प्रभावी नियंत्रण के लिए हैं।"

थापर के करीबी सूत्र ने कहा कि अवंथा समूह पर 2014 से 2016 के बीच काफ़ी दबाव था,, क्योंकि CG पॉवर का अंतरराष्ट्रीय व्यापार बेहद खराब चल रहा था। कर्ज़ देने वालों में अहम केकेआर इंडिया, AION कैपिटल पार्टनर्स थे। AION कैपिटल पार्टनर्स, अमेरिकी निजी इक्विटी फर्म अपोलो ग्लोबल मैनेजमेंट और ICICI वेंचर्स के बीच एक ज्वाइंट वेंचर था। संयोग है कि जून, 2020 में ज्वाइंट वेंटर के टूटने की रिपोर्ट है।

अवंथा समूह पर इस बात का बहुत दबाव था कि वो CG पॉवर के कंज्यूमर प्रोडक्ट्स बिज़नेस को अलग कर दे। जैसा पहले लेख में बताया था, 2015 और 2016 में अवंथा समूह ने क्रॉम्पटन ग्रीव्स कंज्यूमर इलेक्ट्रिकल्स लिमिटेड के अपने सारे शेयर अमेरिकी की निजी इक्विटी फर्म एडवेंट इंटरनेशनल और सिंगापुर सरकारा के स्वामित्व वाली तेमासेक होल्डिंग्स को 2000 करोड़ रुपये में बेच दिए। अवंथा समूह के सबसे बेहतर उद्योग के तौर पर पहचाने जाने वाला क्रॉम्पटन ग्रीव्स घरेलू विद्युत सामान का निर्माता और विक्रेता है, जिसमें लाइट बल्ब, पंखे, किचन के उपकरण और वाटर पंप शामिल हैं।

थापर के करीबी सूत्र ने कहा: "क्रॉम्पटन ग्रीव्स को अलग करने से सार्वजनिक शेयरहोल्डर्स के लिए मूल्य में बढ़ोत्तरी हुई, लेकिन अवंथा समूह को ज़्यादा वेल्यूएशन का फायदा नहीं मिला। फिलहाल यह वेल्यूएशन 6200 करोड़ रुपये बैठता है। पहले कंज्यूमर बिज़नेस से बहुत पैसा आता था, जिस साल इसे अलग किया गया, उसके पिछले साल बिज़नेस ने 400 करोड़ का मुनाफ़ा कमाकर दिया था।"

अवंथा समूह से अलग होने के बाद अपनी तरलता की समस्या से निपटने के लिए CG पॉवर ने स्टेट बैंक ऑफ इंडिया की अगुवाई वाले कंसोर्टियम से अतिरिक्त कर्ज़ सीमा की मांग की। बैंको ने इस मांग को मानने से इंकार कर दिया। अब CG पॉवर के पास अवंथा समूह के पास वापस आकर बैंकों और वित्तीय संस्थानों के साथ उसके संबंधों का अतिरिक्त पैसे के लिए इस्तेमाल करने के अलावा कोई विकल्प नहीं बचा। इन बैंकों में इंडसलैंड बैंक, स्टेंडर्ड चार्टर्ज बैंक, यस बैंक, एक्सिस बैंक और आदित्य बिरला फॉयनेंस शामिल थे।

गंभीर स्तर पर तरलता की कमी

तब तक CG पॉवर से भी ऊपर, पूरे अवंथा समूह को कर्ज़ इकट्ठा करने में समस्याओं का आना शुरू हो गया था। BILT और इसकी अधीनस्थ कंपनियां अवंथा पॉवर और अवंथा होल्डिंग्स अपने बकाया चुकाने में नाकाम हो रही थीं और बैंक उनकी संपत्तियों को "तनावयुक्त" घोषित कर रहे थे।

थापर के करीबी सूत्र ने बताया, "जब CG पॉवर ने ऊपर उल्लेखित बैंकों और गैर वित्तीय बैंकिंग कंपनियों के पास अतिरिक्त पैसे की गुहार लगाई, तो उन्होंने कहा कि अगर CG पॉवर अवंथा समूह की दूसरी कंपनियों का बकाया चुकाने और इन कर्ज़ों को नॉन-परफॉर्मिंग एसेट्स में तब्दील होने से रोकने के लिए तैयार हो जाती है, तो ही संस्थान कंपनी की मांग के लिए तैयार होंगे।"

सूत्र ने यह दावा भी किया कि जोखिम और लेखा़-जोखा समिति (RAC) की एक बैठक के दौरान CG पॉवर और उसके बोर्ड ने 1000 करोड़ रुपये के लेन-देन पर मुहर लगा दी। 30 अगस्त, 2016 को हुई इस बैठक में तब गौतम थापर मौजूद नहीं थे। इन लेनदेन को "रिलेटेड पार्टी ट्रांजेक्शन" कहा गया। सूत्र ने दावा किया कि "अगर ऐसा नहीं किया जाता, तो CG पॉवर एक डिफॉल्टिंग कंपनी बन जाती, शेयरहोल्डर्स का मूल्य बर्बाद हो जाता, हज़ारों लोग अपनी नौकरियों से हाथ धो देते और कई वेंडर्स की आजीविका पर बुरा असर पड़ता।"

हर कोई इन बातों से सहमत नहीं है। चाहे दावे कुछ भी हों और विपक्षी पक्षों के इनके विपक्ष में जो भी तर्क हों, एक चीज पूरी तरह साफ़ है कि यह CG पॉवर की समस्याओं के शुरू होने और थापर के कंपनी से विदा होने के रास्ते के बनने की शुरुआत थी। आखिर तीन साल बाद थापर को पद से हाथ धोना ही पड़ा। क्या वो बोर्ड के चेयरमैन पद से निलंबन के इस भविष्य का अनुमान लगा सकते थे? बिलकुल नहीं।

क्या KKR इंडिया और शेषाद्रि ने तख्ता पलट किया?

पहले लेख में उल्लेखित इनगवर्न की रिपोर्ट KKR इंडिया की उस भूमिका को बताती है, जिनका CG पॉवर में सामने आईं समस्याओं में योगदान हो सकता है। 2017 में ऐसा लगने लगा कि थापर की अध्यक्षता वाली अवंथा होल्डिंग्स केकेआर इंडिया को कर्ज़ का एक हिस्सा नहीं चुका पाएगी। ऊपर से अवंथा होल्डिंग्स ने केकेआर से अतिरिक्त कर्ज़ की भी मांग कर दी।

अगले साल 2018 में थापर ने केकेआर इंडिया से ऑउटस्टेंडिंग डेब्ट को खत्म करने या इसे इक्विटी में बदलने के लिए कहा, जिसके बाद केकेआर इंडिया ने कंपनी में सलाहकार के तौर पर "ट्रांजम्यूट कैपिटल एंड मैनेजमेंट प्राइवेट लिमिटेड" के मुख्य कार्यकारी अधिकारी (CEO) नारायण के शेषाद्रि को नियुक्त करने के लिए कहा। इसके तुरंत बाद ही केकेआर इंडिया ने अपनी मांग बदल दी और शेषाद्रि को CG पॉवर का "स्वतंत्र" निेदेशक बनाने के लिए कहा।

फरवरी में केकेआर इंडिया के CEO और पार्टनर संजय ओमप्रकाश नायर ट्रांजम्यूट में पार्टनर बन गए। इनगवर्न की रिपोर्ट ने पूछा है, "मिस्टर नारायण शेषाद्रि, ट्रांजम्यूट और केकेआर इंडिया के बीच क्या संबंध है?"

ट्रांजम्यूट के अलावा कई दूसरी फर्म भी हैं, जिनमें शेषाद्रि, केकेआर इंडिया और इसके सीईओ नायर के बीच करीबी संबंध हैं। केकेआर इंडिया ने रैमकी एनवॉयरो इंजीनियर्स लिमिटेड में निवेश किया है, यह कंपनी पर्यावरण प्रबंधन संबंधी सेवाएं उपलब्ध करवाती है। फिलहाल शेषाद्रि कंपनी में स्वतंत्र निदेशक हैं और नायर एक गैर-कार्यकारी निदेशक हैं। फरवरी, 2019 में केकेआर ने कंपनी में 510 मिलियन डॉलर का निवेश किया था और 60 फ़ीसदी हिस्सेदारी खरीद ली थी। अप्रैल में इकनॉमिक टाइम्स ने अपनी रिपोर्ट में कहा केकेआर रैम्की ने में अपने नियंत्रण करने वाली हिस्सेदारी को बेचने के लिए ग्राहक की खोज कर रहा है। इस साल सितंबर में नायर ने कंपनी के बोर्ड से इस्तीफा दे दिया।

अक्टूबर, 2016 में नायर, शेषाद्रि और विक्रम सूद ने एपिमनी प्राइवेट लिमिटेड नाम की NBFC शुरू की। नायर और शेषाद्रि EPI वेंचर पार्टनर्स LLP में साझेदार भी हैं। यहा साझेदारी कंपनी शुरू होने के वक़्त, जून 2015 से ही है।

मई, 2011 में केकेआर ने कोलकाता स्थित NBFC मैगमा फिनकॉर्प लिमिटेड में 14.95 फ़ीसदी हिस्सेदारी खरीदने के लिए 236.31 करोड़ रुपये का निवेश किया था। अप्रैल-मई 2018 में केकेआर ने कंपनी में अपने सारे शेयर खुले बाज़ार में "दोहरे रिटर्न" के साथ बेच दिए। शेषाद्रि मैग्मा के चेयरमैन और स्वतंत्र गैर-कार्यकारी निदेशक हुआ करते थे। उन्होंने इस साल 31 अगस्त को अपने पद से इस्तीफा दे दिया। जुलाई, 2011 से अप्रैल, 2018 के बीच नायर भी कंपनी के बोर्ड के सदस्य थे।

मई में छपी इकनॉमिक टाइम्स की एक रिपोर्ट के मुताबिक़, केकेआर द्वारा समर्थन प्राप्त, इंफ्रास्ट्रक्चर इंवेस्टमेंट ट्रस्ट, इंडिया ग्रिड ट्रस्ट ने हरियाणा के झज्जर में "कल्पतरू पॉवर ट्रांसमिशन एंड टेक्नो इलेक्ट्रिक एंड इंजीनियरिंग कंपनी" से 310 करोड़ रुपये में ऊर्जा ट्रांसमिशन से जुड़ी संपत्तियां खरीदी हैं। दिलचस्प है कि शेषाद्रि फिलहाल कल्पतरू पॉवर ट्रांसमिशन में स्वतंत्र निदेशक हैं।

नायर और शेषाद्रि रेडिएंड लाइफ केयर प्राइवेट लिमिटेड में बोर्ड के सदस्य भी हैं, जिसकी मैक्स समूह में 49.7 फ़ीसदी हिस्सेदारी है, जो भारत के सबसे बड़े निजी अस्पतालों की चेन में से एक है। जुलाई 2017 में केकेआर ने रेडिएंट लाइफ केयर में 49 फ़ीसदी हिस्सेदारी खरीदने के लिए 200 मिलियन डॉलर का निवेश किया था। CG पॉवर के पूर्व निदेशक ओंकार गोस्वामी, मैक्स हेल्थकेयर इंस्टीट्यूट लिमिटेड के बोर्ड ऑफ डॉयरेक्टर्स में 21 जून 2019 तक मौजूद थे। उनके हटने के दिन गोस्वामी की जगह नायर ने ली।

नायर और शेषाद्रि सिनसे टेक्नोलॉजी प्राइवेट लिमिटेड में जुलाई, 2015 में निदेशक बने, शेषाद्रि ने मई, 2017 में इस्तीफा दे दिया।

ज़ाहिर है कि जिन कंपनियों में केकेआर इंडिया ने निवेश किया है, उनमें से कई में शेषाद्रि एक प्रभावशाली शख्सियत रहे हैं, वे इस अंतरराष्ट्रीय निजी इक्विटी समूह के भारतीय साझेदार के साथ करीबी संबंध रखते हैं। गौतर थापर के करीबी सूत्र का दावा है कि 19 अगस्त, 2019 को हुए गौतम थापर के तख्ता पलट में शेषाद्रि की अहम भूमिका थी और केकेआर इंडिया को CG पॉवर और अवंथा समूह के साथ सभी समझौतों में सालाना 18 से 20 फ़ीसदी के बीच रिटर्न मिला है।

इस लेख के लेखकों द्वारा भेज गई एक विस्तृत प्रश्नावली के जवाब में शेषाद्रि ने रक्षात्मक प्रतिक्रिया देते हुए अपने खिलाफ़ लगे सभी आरोपों को खारिज किया है। उन्होंने पहले इस लेख के एक लेखक की तारीफ की और फिर कहा:

आपके सवाल प्रत्यक्ष और बिना किसी दबाव के देने के लिेए मैं स्वतंत्र हूं। NRC (नॉमिनेशन एंड रिमनरेशन कमेटी) ने पूरी प्रक्रिया का पालन करने के बाद मेरा नाम आगे बढ़ाया, जिसके बाद मिस्टर थापर ने मुझे बोर्ड में एक स्वतंत्र निदेशक के तौर पर पद लेने के लिए आमंत्रित किया था। इस चयन पर CG पॉवर के बोर्ड के सदस्यों ने भी मुहर लगाई थी। CG बोर्ड के लिए वकीलों ने इस पद का परीक्षण भी किया और उन्होंने इस बात का पूरा समर्थन किया कि मैं स्वतंत्र हूं।

किसी कंपनी के निदेशक के तौर पर, मैं वहां प्रशासन बेहतर करने, प्रस्तावों और कार्य करने की शैली को चुनौती देकर, बेहतर निर्णय प्रक्रिया बनाने और अल्पमत वाले शेयरधारकों के हितों की रक्षा करने की कोशिश करता हूं। किसी व्यक्ति द्वारा मेरी स्वतंत्रता पर सवाल उठाना या कुप्रबंधन या ऐसा कोई दूसरा आरोप लगाया जाना तथ्यात्मक तौर पर आधारहीन, गलत, फर्जी, भ्रम में डालने वाला और किन्हीं दूसरी वज़हों से प्रेरित दिखाई पड़ता है। ऐसा इसलिए किया जा रहा है ताकि कंपनी द्वारा जिन मुख्य मुद्दों का सामना किया जा रहा है और कानून द्वारा जिनकी जांच की जा रही है, उनसे ध्यान भटकाया जा सके।

स्थितिजन्य सबूत

CG पॉवर के निदेशक मंडल के एक पूर्व सदस्य ने नाम ना छापने की शर्त पर कहा कि उन्हें "शक" है कि नारायण केकेआर के लिए मोर्चे पर तैनात थे। उन्होंने कहा, "जब यह साफ हो गया कि केकेआर इंडिया कंपनी का नियंत्रण अपने हाथ में लेना चाहती है, तो मैंने उनसे पूछा, 'नारायण क्या तुम स्वतंत्र निदेशक हो या फिर केकेआर के लिए मोर्चे पर हो। तो उन्होंने चुप्पी साध ली।"

शेषाद्रि को बोर्ड मेंबर बनाए जाने के बाद CG पॉवर में एक "ऑपरेशन कमेटी" बनाई गई। कमेटी ने जल्द ही वैश एसोसिएट को कंपनी के कुछ लेन-देन की जांच करने के लिए नियुक्त कर दिया। SEBI ने इसके बाद थापर और प्रतिभूति लेनदेन में शामिल होने वाले दूसरे लोगों पर प्रतिबंध लगा दिया। दिलचस्प बात है कि थापर के 29 अगस्त को निलंबित होने के बाद सिंतबर, 2019 में कमेटी को रद्द कर दिया गया।

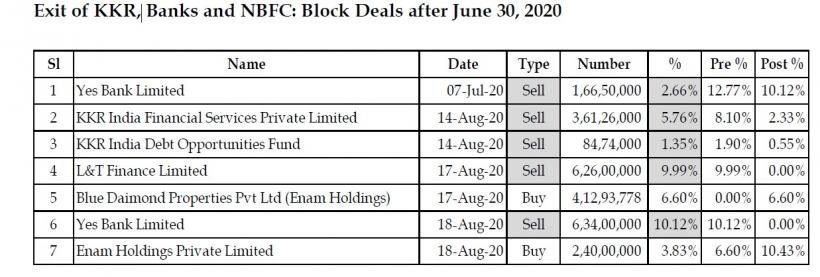

यहां सभी लोग परिस्थितिजन्य सबूत देख सकते हैं। थापर और उनके द्वारा नियंत्रित फर्म के शेयर्स का उपयोग करने के बाद केकेआर इंडिया के पास CG पॉवर के इक्विटी कैपिटल की 10 फ़ीसदी हिस्सेदारी थी। 14 अगस्त, 2020 को केकेआर इंडिया फॉयनेंशियल सर्विस प्राइवेट लिमिटेड और केकेआर इंडिया डेब्ट अपॉर्चुनिटीज़ फंड ने CG पॉवर में क्रमश: अपनी 5.76 फ़ीसदी और 1.35 फ़ीसदी हिस्सेदारी बेच दी। यह दोनों केकेआर इंडिया की अधीनस्थ कंपनियां हैं। अब इनके पास क्रमश: 2.33 फ़ीसदी और 0.55 फ़ीसदी हिस्सेदारी के शेयर ही शेष बचे हैं। जबकि केकेआर इंडिया के कंपनी में 3 फ़ीसदी से भी कम शेयर्स बचे हैं।

इनगवर्न रिपोर्ट कहती है: "SEBI, SFIO द्वारा की गई जांच के दौरान केकआर कंपनी में अपनी हिस्सेदारी को कम कर रही थी। तो यह साफ़ नहीं है कि क्यों KKR, जिसने 2019 में पूरा बोर्ड बदलवा दिया और गौतम थापर समेत अहम प्रबंधन कर्मियों को बाहर निकलवा दिया, जिसने अपने कर्ज़ को CG पॉवर की इक्विटी में बदलवा दिया, वह नए प्रोमोटर के आने से पहले ही बाहर होने की जल्दबाजी में है।"

रिपोर्ट एक सवाल उठाती है: "क्या KKR इसलिए अपनी हिस्सेदारी बेच रही है, क्योंकि SEBI के पास केकेआर और नारायण शेषाद्रि से जुड़ी शिकायतें हैं और जैसा SEBI के आदेश से पता चलता है, इनकी भूमिका की जांच भी की जा रही है। इन लोगों पर बाज़ार छेड़खानी और इंसाइडर ट्रेडिंग के आरोप हैं। यह जांच नोटिस देने वाले द्वारा दी गई सामग्री के आधार पर की जा रही है?"

केकेआर इंडिया का कहना है कि एक शेयरहोल्डर के तौर पर, यह उसके सबसे ज़्यादा हित में होगा कि वो CG पॉवर के साथ, इसके बोर्ड के सदस्यों और इसके शेयरहोल्डर्स से सकारात्मक ढंग से जुड़कर "कंपनी के मूल्य को बनाए रखने और बढ़ाने की दिशा में काम करे।" इनगवर्न रिपोर्ट पूछती है कि क्यों केकेआर इंडिया एक ऐसे वक़्त में कंपनी छोड़ रही है, जब कंपनी की कीमत काफ़ी कम है?

CG पॉवर में जारी इन घटनाक्रमों पर नज़र रखने वाले लोगों ने लेखकों को बताया कि SEBI के अधिकारियों ने थापर के निलंबन में केकेआर इंडिया की भूमिका और शेषाद्रि के CG पॉ़वर में केकेआर के "मोर्चे" के तौर पर काम करने के दावों पर पूछताछ की है।

दिसंबर 2019 में MCA ने SFIO को आदेश दिया कि वह CG पॉवर और उससे जुड़ी 15 कंपनियों की जांच करे। द हिंदू बिज़नेस लाइन में छपी रिपोर्ट के मुताबिक़, सितंबर में BSE द्वारा जारी की गई फॉरेंसिक ऑडिट रिपोर्ट में किसी भी तरह की "पैसे की गलत निकासी, गलत विभाजन या गौतम थापर द्वारा अकाउंट छेड़खानी का जिक्र नहीं है।"

तस्वीर में आया NCLT

जैसा इस श्रंखला के पहले लेख में बताया गया, नेशनल कंपनी लॉ़ ट्रिब्यूनल की मुंबई पीठ ने जनवरी में वैश एसोसिएट द्वारा पेश की गई रिपोर्ट को "जाली" करार दिया था और कहा था कि वे किसी रिपोर्ट को तभी लेंगे, जब उसे किसी स्वतंत्र या सरकारी एजेंसी ने बनाया हो। NCLT ने अपने आदेश में यह भी कहा कि वैश एसोसिएट्स की रिपोर्ट फर्जीवाड़े होने की सुनिश्चित्ता करने के लिए एकमात्र आधार नहीं हो सकती, बशर्ते इस बात की तस्दीक किसी सरकारी स्वतंत्र जांच एजेंसी की रिपोर्ट से नहीं हो जाती।

2019 में उद्योग मंत्रालय ने NCLT में एक याचिका दायर की और CG पॉवर के खातों को दोबारा खुलवाने और कंपनी के वित्तीय स्टेटमेंट को दोबारा बनाए जाने की अपील की। इस याचिका मे रेस्पोंडेंट के तौर पर CG पॉवर, वी आर वेंकटेश, गौतम थापर, ओंकार गोस्वामी, आशीष कुमार गुहा (पूर्व निदेशक जिन्होंने थापर की जगह ली थी), रामनी नरूला, जितेंद्र बालाकृष्णन, नारायण के शेषाद्रि, सुधीर माथुर और बी हरिहरन दर्ज किया गया था।

अपने मार्च 2020 के आदेश में NCLT ने CG पॉवर के खातों को खोलने और 2015 से 2020 के बीच के पांच साल के वित्तीय वक्तव्यों को दोबारा बनाने की अनुमति दे दी। आदेश में कहा गया:

"शुरुआत से ही, जब से यह मामला इस बेंच के सामने आया है, हम मौजूदा और पुराने कंपनी प्रबंधन द्वारा कोर्ट में पेश की जानकारी से प्रभावित नहीं हैं। सच को बाहर लाने के लिए कि क्या कंपनी में अनियमित्ताएं हुईं या नहीं, क्या रेस्पोंडेंट नंबर एक (CG पॉवर) द्वारा स्वघोषित, कंपनी में अनियमित्ताओं के आरोप सही हैं या नहीं, यह सब तभी पता चल सकता है, जब पूरे मामले की जांच सरकारी एजेंसियां करें।"

सुनील मित्तल और लार्सन एंड टर्बो फॉयनेंस की भूमिका

इनगवर्न की रिपोर्ट ने बताया है कि यस बैंक और लार्सन एंड टर्बो फॉयनेंस ने भी CG पॉवर में अपनी हिस्सेदारी बेच दी है। जुलाई और अगस्त, 2019 में यस बैंक ने कुल मिलाकर अपनी 12.77 फ़ीसदी हिस्सेदारी बेची। वहीं L&T फॉयनेंस ने अगस्त के महीने में अपनी 9.99 फ़ीसदी हिस्सेदारी बेची।

रिपोर्ट में सवाल उठाया गया है कि क्या केकेआर इंडिया सुनील भारती मित्तल के स्वामित्व वाले भारती (SBM) होल्डिंग्स प्राइवेट लिमिटेड और एल एंड टी फॉयनेंस जैसे दूसरे शेयरधारकों के साथ "मिलकर" काम कर रही थी, ताकि बोर्ड और उच्च प्रबंधन अधिकारियों में बदलाव किया जा सके, जिसमें थापर का निलंबन भी शामिल है।

भारती (SBM) होल्डिंग्स प्राइवेट लिमिटेड, बहुराष्ट्रीय भारती एंटरप्राइज का हिस्सा है, उसके 30 सितंबर, 2019 तक कंपनी में 8.30 फ़ीसदी शेयर थे। दिलचस्प है कि भारती एयरटेल की टॉवर यूनिट भारती इंफ्राटेल ने अपने 10.3 फ़ीसदी शेयर केकेआर और कनाडा पेंशन प्लान इंवेस्टमेंट बोर्ड को मार्च, 2017 में बेच दिए।

भारती एंटरप्राइज ने अपने समूह प्रवक्ता के ज़रिए 30 अक्टूबर को एक प्रश्नावली के जवाब में ईमेल से अपनी प्रतिक्रिया भेजी। इस प्रश्नावली को दो दिन पहले लेख के एक लेखक ने इन्हें भेजा था। जवाब में भारती एयरटेल ने किसी भी तरह के गलत काम से इंकार किया है। प्रवक्ता ने कहा, "हम कहना चाहते हैं कि भारती (एसबीएम) होल्डिंग्स प्राइवेट लिमिटेड (भारती) ने जब उल्लेखित हिस्सेदारी खरीदी थी, तो हमने किसी दूसरे संस्थान के साथ मिलकर काम नहीं किया। शेयरों को सामान्य प्रक्रिया के ज़रिए सभी दिशा-निर्देशों का पालन करते हुए खरीदा गया था और SEBI के तहत आने वाले स्टॉक एक्सचेंज में दी गई जानकारी से भी यह स्पष्ट हो जाता है। बोर्ड में किसी भी तरह के बदलाव से हमारे हितों पर कोई फर्क नहीं पड़ना है। भारती के पास अब भी कंपनी के शेयर्स मौजूद हैं।"

घटनाक्रम के अहम किरदारों की प्रतिक्रियाएं

हमने एल एंड टी फॉयनेंस के मीडिया कांटेक्ट के ईमेल एड्रेस पर 28 अक्टूबर को एक प्रश्नावली भेजी थी। हमने ईमेल के साथ इनगवर्न की रिपोर्ट भी लगाई थी। इस लेख के एक लेखक ने संबंधित शख्स से फोन पर बात भी की, फिर भी हमें ईमेल का जवाब नहीं दिया गया। हमने केकेआर इंडिया के आधिकारिक ईमेल एड्रेस पर एक प्रश्नावली ईमेल भी की, लेकिन वहां से किसी तरह की प्रतिक्रिया नहीं आई।

हमने इस प्रश्नावली और इस लेख के एक ड्रॉफ्ट को गौतम थापर को 28 अक्टूबर और 23 नवंबर को वॉट्सएप के ज़रिए भेजा, इसे अवांथा होल्डिंग्स लिमिटेड के सचिव को भी ईमेल किया गया। 23 नवंबर को हमने ऐसे ही ईमेल CG पॉवर के तत्कालीन चेयरमैन आशीष गुहा, कंपनी के तत्कालीन पूर्णकालीन निदेशक सुधीर माथुर, केकेआर इंडिया के CEO संजय नायर, CG पॉवर के पूर्व CEO बी हरिहरन (जो फिलहाल अवांथा होल्डिंग्स लिमिटेड के निदेशक हैं) को भी भेजे।

नायर ने हमारे ईमेल का जवाब नहीं दिया, वहीं गुहा, माथुर और हरिहरन ने फोन पर कहा कि वे इस मामले पर टिप्पणी करना नहीं चाहते क्योंकि SEBI और SFIO इसकी जांच कर रहे हैं।

पीड़ित या खलनायक?

CG पॉवर में चल रहे घटनाक्रम से अच्छी तरह वाकिफ़, एक शख्स ने इस लेख के एक लेखक को नाम ना छापने की शर्त पर बताया कि निजी बातचीत में थापर खुद को स्थितियों का पीड़ित बताते हैं, लेकिन वह पूरी तरह दोषरहित नहीं हैं। उसने कहा, "जैसे ही वैश रिपोर्ट आई, बोर्ड के निदेशकों ने उन्हें हटाने का फ़ैसला किया, क्योंकि वे कंपनी की साख को नुकसान पहुंचा रहे थे।"

एक दूसरे सूत्र ने दावा किया: "थापर ने CG पॉवर के 12 फ़ीसदी शेयर यस बैंक के पास गिरवी रख दिए थे। केकेआर इंडिया और एल एंड टी फॉयनेंस के साथ भी थापर ने ऐसा ही किया। तो कुलमिलाकर 8,750 शेयर्स को छोड़कर उनके सभी शेयर्स गिरवी रखे जा चुके थे। यह शेयर कितने पैसे के लिए गिरवी रखे गए थे, इसकी जानकारी नहीं है, लेकिन जब थापर इन कंपनियों का कर्ज नहीं चुका पाए, तो केकेआर ने अपने पास रखी गारंटी का इस्तेमाल करने का फ़ैसला किया। दरअसल इस पूरे मामले में यही हुआ है।"

थापर के करीबी एक सूत्र ने बताया, "नारायण शेषाद्रि साफ़ तौर पर केकेआर इंडिया के सीईओ से जुड़े हुए हैं, उनके तस्वीर में आने के पहले CG पॉवर और अवंथा समूह के खिलाफ़ कभी कोई आरोप नहीं लगाए गए। ना ही किसी बैंक या वित्तीय संस्थान के खिलाफ़ कोई मामला चलाया गया। निजी हितों के चलते कुछ व्यक्तियों की गलत मंशा के कारण मिस्टर थापर को कंपनी के नियंत्रण और अध्यक्ष पद से हाथ धोना पड़ा। इन आरोपों में गंभीर जांच करने की जरूरत है।"

बल्कि SEBI और SFIO को फिलहाल यही करना चाहिए।

जैसा पहले ही बताया गया है, शेषाद्रि का दावा है कि वे CG पॉवर के निदेशक के तौर पर "स्वतंत्र" हैं।

थापर के करीबी एक सूत्र ने नियंत्र SEBI की भूमिका पर भी सवाल उठाए। उसने कहा, "SEBI के अंतरिम आदेश को देखिए। इसमें CG पॉवर को निर्देश दिया गया है कि वो समूह की दूसरी कंपनियों से बकाये की वसूली के लिए आवेदन करे, इसमें यह पहले ही मान लिया गया है कि कंपनी में फर्जीवाड़ा हुआ है और पूर्व चेयरमैन के साथ-साथ दूसरे लोग भी दोषी हैं। क्या SEBI एक नियंत्रक है या फिर कोई कोर्ट है? SEBI के इस आदेश ने मिस्टर थापर के हाथ पूरी तरह बांध दिए हैं। पता नहीं इस आदेश से किसको फायदा हुआ होगा, क्योंकि फॉ़रेंसिक ऑडिट ने मिस्टर थापर और दूसरे लोगों के खिलाफ़ लगाए गए आरोपों पर कुछ गंभीर सवाल उठाए हैं।"

CG पॉवर में चल रहे घटनाक्रम से परिचित एक दूसरे व्यक्ति ने इन तर्कों का खंडन किया है। उसने कहा, "मेरा मानना है कि SEBI के अंतरिम आदेश के बारे में कुछ भी असमान्य नहीं है। एक नियामक के तौर पर वह समूह की दूसरी कंपनियों से बकाया को वसूलने का आदेश दे सकता है, क्योंकि यहां जनता का पैसा दांव पर लगा हुआ है।"

हमें एक दूसरे विश्वासपात्र सूत्र ने बताया कि बैंकों ने एक फॉरेंसिक ऑडिट किया था, जो अप्रैल, 2020 में पूरा हो गया था। सूत्र ने दावा किया, "केवल इस ऑडिट के बाद फर्जीवाड़े और पैसे की गलत निकासी के आरोप लगाए गए।"

18 सिंतबर, 2019 को बिज़नेस स्टेंडर्ड ने रिपोर्ट में कहा कि SFIO की सलाह पर MCA ने थापर के खिलाफ लुकऑउट नोटिस जारी कर दिया है। नतीज़तन वे भारत से बाहर अपने परिवार के सदस्यों से मिलने नहीं जा सके। उनके परिवार के कुछ सदस्य लंदन में रहते हैं। थापर के करीबी सूत्र का कहना है कि यह कोई बड़ी बात नहीं है, क्योंकि उनके परिवार के सदस्य भारत में उनसे मिलने आ चुके हैं।

MCA सर्कुलर में जिन दूसरे लोगों के नाम हैं, उनमें CG पॉवर के पूर्व CEO के एन नीलकांत, पूर्व निदेशक बी हरिहरन, मौजूदा पूर्णकालीन निदेशक सुधीर माथुर और कंपनी के पूर्व उच्च अधिकारी माधव आचार्य, वी आर वेंकटेश और शिखा कपाड़िया (जो कंपनी सचिव थीं) के नाम शामिल हैं।

CG पावर के पूर्व निदेशक गौतम थापर की दिक्कतें अभी खत्म होने से काफ़ी दूर दिखाई दे रही हैं। मौजूदा क़ानूनी टसल आगे भी जारी रहने की संभावना है।

लेखक गुरुग्राम में रहने वाले दो स्वतंत्र पत्रकार हैं। शोध मदद रवि नायर ने प्रदान की।

इस लेख को मूल अंग्रेज़ी में पढ़ने के लिए नीचे दिए गए लिंक पर क्लिक करें।

अपने टेलीग्राम ऐप पर जनवादी नज़रिये से ताज़ा ख़बरें, समसामयिक मामलों की चर्चा और विश्लेषण, प्रतिरोध, आंदोलन और अन्य विश्लेषणात्मक वीडियो प्राप्त करें। न्यूज़क्लिक के टेलीग्राम चैनल की सदस्यता लें और हमारी वेबसाइट पर प्रकाशित हर न्यूज़ स्टोरी का रीयल-टाइम अपडेट प्राप्त करें।